По итогам 2016 г. в аптеках России было продано 160 млн. упак. косметических средств. Это на 7% больше, чем за аналогичный период прошлого года. В рублевом эквиваленте (в ценах закупки аптек) российский рынок аптечной косметики за 2016 год составил 30,3 млрд. руб. В розничных ценах объём около 41 млрд. руб.

По итогам 2016 года в аптеках России продавались около 1500 различных брендов косметики, с учётом назначения, упаковки более 13,5 тыс. наименований. Кризисные явления в российской экономике, начавшиеся во второй половине 2014 г., к 2015 г. стали оказывать всё большее влияние на продажи аптечной косметики. Замедление покупательской активности, вызванное снижением доходов населения, а также рост цен почти на все марки привели к тому, что впервые за последние пять лет потребление в данном сегменте сократилось в рублях. 2016 год компенсировал потери «кризисного» для аптечной косметики года, продажи продемонстрировали существенный рост +20%. Несмотря на прирост данного сегмента и в упаковках +7%, результаты нельзя назвать особо выдающимися. Если сравнивать объем с 2013 годом, то он на 25% ниже.

«На протяжении всего года динамика продаж данной группы была неравномерной. Но с оживлением рынка лекарств в 3 квартале 2016 года, спрос на косметику вырос довольно заметно, что свидетельствует о снижении влияния кризисных явлений на продажу косметического ассортимента», — поясняет эксперт фармацевтического рынка, генеральный директор DSM Group Сергей Шуляк.

Структура продаж аптечной косметики

Разнообразие косметики, реализуемой в аптеке, заставило компанию DSM Group в свое время провести анализ всех позиций и предложить свою классификацию данной группы товаров. В настоящее время мы выделяем три больших подгруппы аптечной косметики:

Активная (лечебная) косметика применяется для лечения и профилактики определенных заболеваний, содержит различные биологически активные вещества. К лечебной косметике относятся марки «Софья» (кремы и бальзамы), кремы «Боро плюс» и др.

Косметика mass market – косметика, предназначенная для ухода за кожей, волосами и ногтями. Продается не только в аптечных учреждениях, но и в других торговых точках. Как правило, в такой косметике нет селективных средств, которые избавляют от определенной проблемы, например, акне. К косметике mass market относится продукция таких производителей как, например, Garnier, Nivea.

Селективная (премиум и люкс-класс) косметика – косметика, которая характеризуется наличием узкоспециализированных линеек, четко разделенных между собой и предназначенных для определённых состояний кожи или волос. Реализуется преимущественно через аптечные учреждения. Для примера, производителем селективной косметики является Vichy, Avene, Uriage и др.

Основной прирост косметики как в натуральном, так и в стоимостном выражении обеспечен увеличением продаж селективной косметики. Так, за двенадцать месяцев 2016 года прирост данной подгруппы составил 36% в рублях и 31% в упаковках. Это привело к увеличению удельного веса премиальных марок как в рублях (с 26% за 2013 год до 38% в 2016 году), так и в упаковках (с 5% до 12%) в общих продажах косметики. Такая динамика обеспечена в большей мере брендом Librederm, который появился несколько лет назад и успешно конкурирует со «старожилами» аптечной селективной косметики, такими брендами как Vichy и La Roche-Posay. Стоит отдать должное Librederm – единственный отечественный бренд данной категории. Агрессивная рекламная политика компании «Зелдис» помогает не только продажам их бренда, но является дополнительным инструментам для привлечения потребителя в аптеку, а значит и развитием всего сегмента аптечной косметики в целом.

Спрос на один из самых стабильных типов аптечной косметики – лечебную косметику – по итогам 2016 г. вырос на 11% в рублях и всего лишь на 2% в упаковках. Это наименьшие показатели среди всех групп косметики. При этом отметим, что такая тенденция отмечается нами впервые (ранее лечебная косметика всегда росла быстрее других групп товара). Доля средств с лечебным эффектом снизилась и в стоимостном и в натуральном объёме рынка.

Одним из факторов, демонстрирующим оживлением рынка аптечной косметики в целом, можно назвать рост объёмов косметики «масс-маркет». Так как такая косметика имеет обширную географию продаж, аптеке бывает трудно конкурировать, особенно по цене. Продажи косметики «масс-маркет» в 2015 г. переживала в аптеках не лучшие времена (падение относительно 2014 г. более чем на 20% в рублях). Поэтому положительная динамика спроса на данную категорию ассортимента позволяет позитивно смотреть на перспективы сегмента. В 2016 году «масс-маркет» сегмент аптечной косметики вырос на 15%.

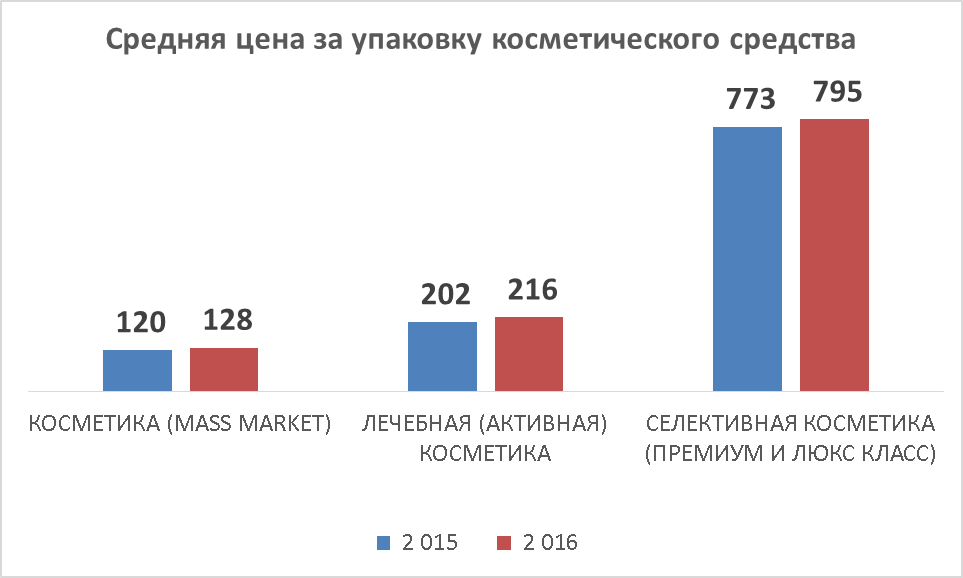

Средняя стоимость упаковки косметического средства в аптеках в 2016 году составила 255 руб./упак. в розничных ценах (или 190 руб. в оптовых). Это на 11% больше чем в 2015 году. Однако, если рассматривать по сегментам, то можно увидеть, что селективная косметика подорожала меньше всего, прибавив около 3% к средневзвешенной цене 2015 года, а вот средняя стоимость одной упаковки лечебной косметики и средства из масс-маркет сегмента увеличилась на +7% и +6% соответственно.

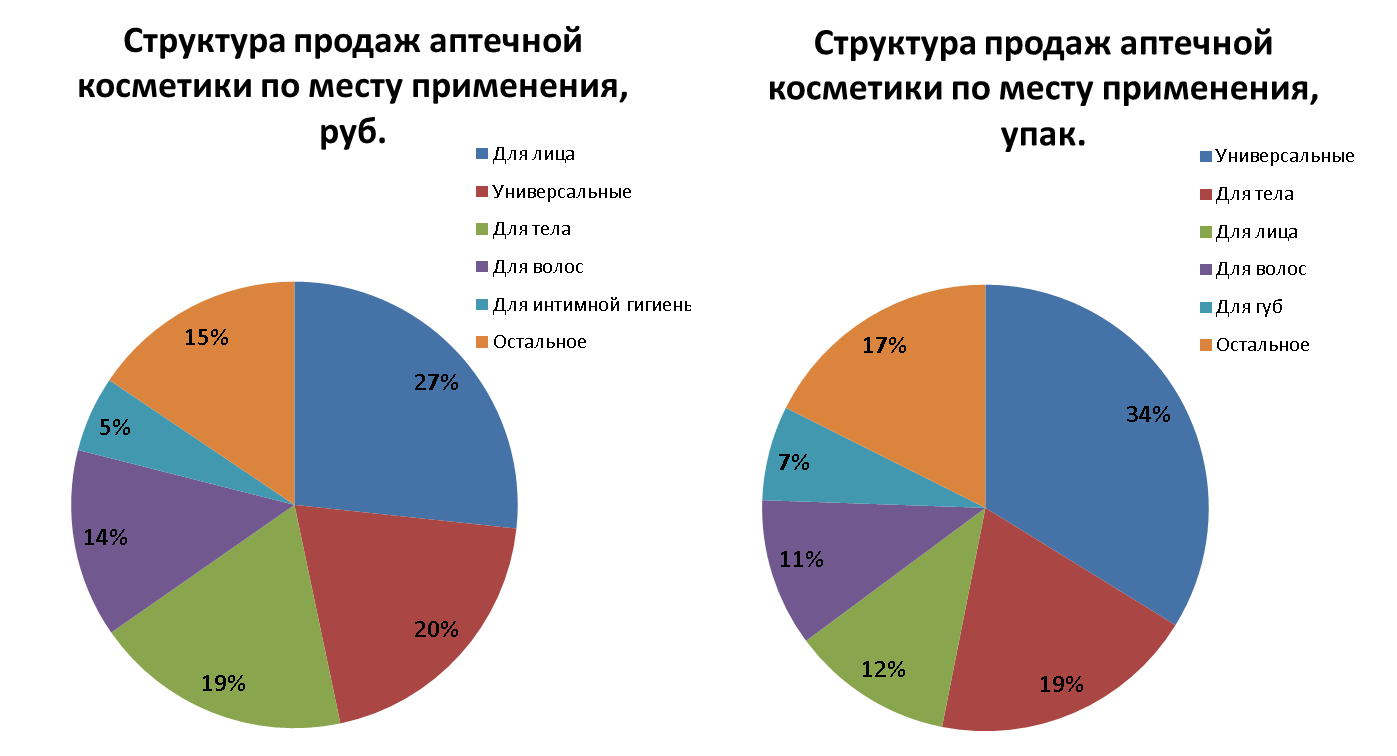

Сегментация косметики может быть различной. Наиболее интересной является разбивка по области нанесения косметического средства. В аптеках в большом количестве представлены универсальные средства (34%). Но при этом в деньгах потребитель тратит на средства для лица (27%). Заметим, что именно этот сегмент в денежном выражении растет сильнее всего (+32%). Практически на 80% средства для лица представлены селективной косметикой.

Селективная косметика

Продажи селективной косметики по итогам 2016 года выросли на 36% в рублях и 31% в упаковках. При этом динамика уровня спроса на входящие в данную категорию марки была довольно разнообразной.

Таблица 1. ТОП-10 брендов селективной аптечной косметики

|

Номер в рейтинге |

Изменение в рейтинге |

Бренд |

Доля, 2016 г. |

Прирост 2016 г./ 2015 г. |

|

1 |

0 |

VICHY |

28,0% |

12,1% |

|

2 |

1 |

LIBREDERM |

22,2% |

145,2% |

|

3 |

-1 |

LA ROCHE-POSAY |

22,2% |

45,8% |

|

4 |

0 |

AVENE |

6,6% |

25,8% |

|

5 |

0 |

BIODERMA |

5,5% |

10,3% |

|

6 |

0 |

URIAGE |

3,4% |

-3,8% |

|

7 |

0 |

LIERAC |

2,8% |

2,4% |

|

8 |

0 |

FILORGA |

1,9% |

23,3% |

|

9 |

0 |

KLORANE |

1,6% |

3,8% |

|

10 |

3 |

TOPICREM |

1,3% |

102,0% |

Позицию лидера в сегменте селективной косметики удерживает бренд Vichy, который по итогам 2016 года занимает 28% стоимостного объема сегмента. При этом продажи марки увеличились на 12% относительно 2015 года.

На второе место по итогам года вышел бренд Librederm, показав рост в 2,5 раза. Столь внушительный рост был обеспечен масштабным расширением ассортиментной линейки. При этом выводимые на рынок позиции имеют среднюю розничную цену от 500 рублей и выше.

Бренд La Roche-Posay, занимающий третью строчку ТОП-10 марок селективной косметики, продемонстрировал 46%-ный прирост продаж. Драйвером роста марки стали средства по уходу за лицом.

Почти все ведущие бренды селективной косметики отметились в 2016 году ростом продаж в рублях, исключение составила марка Uriage (-4%). Стоит отдельно отметить двукратный рост продаж Topicrem, который позволил бренду войти в рейтинг, поднявшись на 3 строчки вверх.

Лечебная косметика

В 2016 году количество реализованных через аптеки страны упаковок лечебной косметики выросло всего на 2%, в рублях за счёт роста цены наблюдался увеличение объема на 11%.

Таблица 2. ТОП-10 брендов лечебной аптечной косметики

|

Номер в рейтинге |

Изменение в рейтинге |

Бренд |

Доля, 2016 г. |

Прирост 2016 г./ 2015 г. |

|

1 |

0 |

ЛОШАДИНАЯ СИЛА |

7,8% |

20,1% |

|

2 |

4 |

АЛЕРАНА |

3,3% |

24,3% |

|

3 |

1 |

LACTACYD |

3,1% |

3,3% |

|

4 |

3 |

EMOLIUM |

2,9% |

18,5% |

|

5 |

-2 |

DRY DRY |

2,8% |

-7,8% |

|

6 |

-1 |

СОФЬЯ |

2,6% |

-3,8% |

|

7 |

-5 |

МИКОЗАН |

2,3% |

-35,1% |

|

8 |

5 |

БОРО ПЛЮС |

2,1% |

46,7% |

|

9 |

2 |

911 |

1,9% |

4,8% |

|

10 |

-2 |

MUSTELA |

1,8% |

-15,0% |

Первое место среди марок лечебной косметики сохранил бренд «Лошадиная сила». Динамика бренда выше роста сегмента в целом практически в 2 раза. Наиболее емкий в данной ассортиментной линейки является «Лошадиная сила бальзам-гель д/тела релаксирующий 500 мл», также популярны у потребителя шампуни с одноименным названием.

Бренд «Алерана», специализирующийся в основном на средствах для волос, поднялся на 4 позиции вверх и занял 2-ю строчку рейтинга. Причиной такого взлета стал рост продаж средств марки на 24 % относительно прошлого года.

На третью строчку вышел бренд Lactacyd — линейка средств для интимной гигиены.

Улучшил позицию в рейтинге бренд Emolium (+3 место и 4 позиция). На 5 позиций вверх поднялась марка «Боро Плюс». Из отрицательных изменений отметим снижение на 5 позиций марки «Микозан». Продажи данного средства сократились на 35% в стоимостном выражении и на 40% в натуральном.

Масс-маркет косметика

Совокупные продажи масс-маркет косметики в 2016 году выросли в рублях на 15% (в упаковках за то же период было зафиксировано увеличение продаж на 7%).

Таблица 3. ТОП-10 брендов масс-маркет аптечной косметики

|

Номер в рейтинге |

Изменение в рейтинге |

Бренд |

Доля, 2016 г. |

Прирост 2016 г./ 2015 г. |

|

1 |

0 |

JOHNSONS BABY |

11,3% |

23,5% |

|

2 |

1 |

CONTEX |

6,6% |

45,7% |

|

3 |

1 |

SICO |

6,2% |

38,9% |

|

4 |

4 |

КОРА |

4,7% |

57,7% |

|

5 |

-3 |

NIVEA |

4,3% |

-8,1% |

|

6 |

0 |

УМНАЯ ЭМАЛЬ |

4,0% |

17,2% |

|

7 |

0 |

NEUTROGENA НОРВЕЖСКАЯ ФОРМУЛА |

3,4% |

6,8% |

|

8 |

2 |

DUREX |

3,3% |

42,0% |

|

9 |

4 |

МОЕ СОЛНЫШКО |

2,8% |

37,6% |

|

10 |

2 |

ФЛОРЕСАН |

2,8% |

27,7% |

Бренд Johnson’s Baby занимает лидирующую позицию с среди масс-маркет-марок, продающихся в аптеке. Прирост продаж на 24% в рублевом эквиваленте способствовал тому, что рыночная доля марки превысила 11%.

Бренд «Кора» продемонстрировал в отчётном периоде один из самых существенных среди ключевых брендов масс-маркет косметики приростов продаж. В рублях он составил свыше 57%, что позволило данной марке переместиться с 8-й строчки на 4-ю.

В рейтинге масс-маркет косметики представлено несколько брендов, реализующих товары для интимной гигиены: Contex, Sico, Durex. Прирост данных марок составляет свыше 40% в рублях.

Из отрицательных приростов отметим снижение продаж косметических средств Nivea на 8%. Аптека не является основным каналом продажи для данной марки, и это приводит к тому, что конкурентоспособность аптеки падает. Аналогичную ситуацию можно отметить для таких брендов как Natura Siberica, Bubchen, Clearasil, доля продаж которых снижается.